Abbigliamento, moda, prodotti di alta gamma mostrano un volto sorridente, ma il trucco serve anche a nascondere le rughe.

Storia di una filiera che è tutta da ripensare. A cura di Fabio Bolognini, Co-Founder di Workinvoice

“All that glisters is not gold”

Lo diceva William Shakespeare ne Il mercante di Venezia. Ma potremmo dirlo anche noi pensando al sistema della moda e alla sua filiera. Perché anche questo settore “dorato” è afflitto da un problema bruciante: quello della liquidità.

Il blocco delle vendite al dettaglio, i pagamenti già effettuati sulle produzioni consegnate dal mercato asiatico (normalmente coperte da lettere di credito), le collezioni spedite e gli insoluti dei negozianti hanno drenato di colpo un’enorme liquidità dai grandi del settore moda. I quali hanno in larghissima misura reagito scaricando parte del problema sui loro piccoli fornitori italiani, chiedendo sacrifici e ritardando i pagamenti spesso già lunghi. Ma proprio perché la filiera è rappresentata da micro-imprese con scarsa dotazione di capitale, poca liquidità e poco accesso al credito bancario, i grandi stanno rischiando di perdere l’equilibrio e le certezze sulle forniture alla ripresa.

I canali di vendita fisici sono in grande difficoltà

Dove la distribuzione al cliente finale passa per un punto vendita fisico (la stragrande maggioranza), il sistema moda ha un serio problema. Aveva appena collocato ai distributori la collezione primavera- estate con i classici metodi di pagamento dilazionato, ora pretenderebbe di incassare gli assegni e le ricevute bancarie, ma molti negozi non hanno la cassa per pagare e stanno spendendo denari per potere igienizzare spazi e capi così da potere riaprire. Se questi negozi al dettaglio non saranno sostenuti, i grandi marchi rischieranno di perdere una parte importante dell’accesso al consumatore.

Per sostenerli, devono chiaramente allungare i tempi di pagamento e nello stesso tempo gestire con oculatezza le politiche di prezzo, evitando la giungla dei ribassi per generare liquidità velocemente. Anche se non sarebbe ancora tempo di saldi, la maggior parte dei negozi sta già facendo sconti per invogliare agli acquisti: dal 20% al 50%, su una parte delle collezioni oppure su tutti i prodotti. C’è

poi chi applica delle condizioni particolari per i clienti affezionati. Sono misure che stanno adottando tutti, non solo il fast fashion, ma anche i marchi di alta gamma. Purtroppo, anche per questo non possiamo ancora capire che effetto avrà la fase due su fatturati e redditività, dal momento che gli sconti probabilmente ridurranno ulteriormente i margini di guadagno. E sullo sfondo c’è la grande questione affitti. I grandi retailer stanno facendo la voce grossa per ottenere moratorie e riduzioni negli affitti degli spazi commerciali, le boutique e i negozi della moda stanno trattando con i rispettivi locatori e in molti stanno consultando legali per studiare l’applicazione delle clausole di eccessiva onerosità. Tutto questo per spiegare perché non si possa dare per scontato che tutti i grandi marchi della moda escano indenni dal tunnel del Covid-19. I più deboli potrebbero franare e trascinare il loro vasto indotto, a prescindere dagli spazi che occupano sulle testate di moda, soprattutto se i bilanci 2019 non erano già in perfetto ordine.

Quattro snodi critici per la moda

Quel che è certo è che la solvibilità futura dei grandi operatori della moda passa per quattro punti critici:

1. La riconfigurazione degli approvvigionamenti nei mercati che si sono rivelati pericolosi durante la pandemia. Con il Covid-19 l’importanza della flessibilità nella supply chain è emersa chiaramente: le fabbriche chiuse hanno comportato la non produzione di merci, rallentato le spedizioni e le consegne. Questo è accaduto prima in Cina, poi in Italia e poi in USA.

2. Il riesame della filiera dei piccoli operatori di servizio nella logistica, al fine di realizzare un check-up più accurato della salute finanziaria e della capacità di sostenere tempi di pagamento lunghi, o per accorciarli in modo che le imprese restino in vita.

3. La selezione di fornitori strategici nella produzione dei capi e dei modelli e il loro rafforzamento dal punto di vista industriale, ma anche finanziario, favorendo operazioni di aggregazione. I guasti e le interruzioni impreviste nel sourcing dalle fabbriche cinesi potrebbero aprire a una nuova stagione che abbatte l’inerzia e l’opacità nei rapporti esclusivi di fornitura, tenuti gelosamente nascosti, per adottare protocolli trasparenti di certificazione con meno intermediari e più marketplace digitali. La crescita di Yoor, Zilingo in Asia, o la stessa Alibaba, induce a pensare che sia in atto un cambio di metodo anche nella scelta dei partner di produzione esteri.

4. La riconfigurazione dei canali di vendita a favore di quelli digitali, ma senza ignorare la componente di servizio e consulenza fornita dal canale fisico dei piccoli negozi. Sono in arrivo scelte più drastiche sui costi per gli spazi commerciali diretti (specialmente i flagship store) nelle aree più costose, perché il loro valore relativo dovrebbe scendere nell’epoca dei distanziamenti e della sanificazione dei capi.

La liquidità è la linea di confine

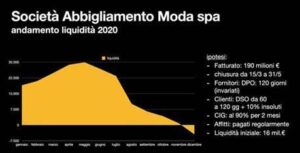

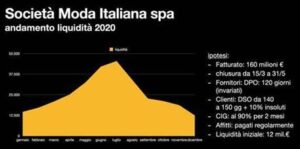

Nel settore della moda la complessità delle scelte strategiche, degli approcci tattici alla crisi commerciale e di domanda non è semplice da valutare. Se si prende l’andamento della posizione di liquidità di due solide società del sistema moda (nei grafici la situazione di aziende anonimizzate), e si elaborano alcune ipotesi su tempi di incasso e insoluti, si vede come sia sufficiente modificare i tempi di pagamento dei fornitori, aumentare la percentuale di ritardi o insoluti, ridurre o posticipare gli affitti per modificare il profilo di liquidità in modo significativo. Stessa cosa per il 2021.

E se a queste considerazioni si deve aggiungere l’impatto incrociato di tutti i fattori che abbiamo elencato, scegliendo lo scenario che prevede l’impatto del calo dei consumi sui conti del 2020 e del 2021… forse l’unica cosa che possiamo dire a una qualsiasi banca o società di rating che debba valutare la concessione di un finanziamento a una società del sistema moda, basandosi sui bilanci 2018 (almeno in banca dovrebbero arrivare i provvisori 2019) è… buona fortuna!

La diligenza del buon padre di famiglia

Ecco perché la filiera, ma soprattutto il “capofiliera” deve diventare la chiave di volta. In un contesto in cui, secondo un sondaggio realizzato da Workinvoice e Cribis ad aprile, oltre il 70% delle imprese dichiara che esaurirà la propria liquidità entro fine luglio, diventa quanto mai importante sostenere queste PMI. Sicuramente, di fondamentale rilevanza è stata l’introduzione da parte del governo della garanzia sull’assicurazione dei crediti, ma è altrettanto essenziale continuare a battersi per coinvolgere soprattutto le grandi imprese a capo delle filiere, che devono giocare un ruolo attivo in questa crisi. Nel post-Covid vince chi sa curare fornitori e rivenditori, e la grande impresa, anche quella che opera nel mondo della moda, è forte se ed in quanto ha un parco fornitori di qualità, affidabili e solidi finanziariamente. E anche la finanza deve piegarsi a questo comandamento offrendo un canale veloce perché quella liquidità arrivi in fretta.